Do uso da poupança popular ao consignado do BPC, uma radiografia de um sistema que empobrece enquanto diz modernizar

Se você já abriu a fatura do cartão, tentou financiar um eletrodoméstico ou entrou no cheque especial e teve a impressão de que o sistema financeiro está sempre contra você, essa percepção não é um delírio, mas a consequência de um modelo construído ao longo de décadas para beneficiar quem já está no topo e transferir riscos e custos para o resto da população.

Nas últimas décadas, o crédito deixou de ser um instrumento de desenvolvimento e passou a funcionar prioritariamente como uma engrenagem de lucro do setor financeiro.

Assim, produtos como cartão de crédito, cheque especial, empréstimos, financiamento, que deveriam apoiar a vida econômica da população acabaram se tornando mecanismos de extração de renda.

O resultado é um país onde famílias pagam caro para acessar serviços básicos, enquanto bancos operam com margens entre as maiores do mundo. E alguns fatores ajudam a explicar por que o Brasil é, hoje, um dos países onde o crédito mais empobrece.

Como a poupança dos pobres financia o lucro dos ricos

A função básica do crédito deveria ser simples: pegar o dinheiro de quem quer guardar, emprestar para quem precisa e movimentar a economia real. No Brasil, essa lógica foi completamente distorcida.

O atual presidente do Banco Central, Gabriel Galípolo, chamou atenção recentemente para um mecanismo silencioso: a poupança funciona como um “Robin Hood às avessas”.

O sistema opera assim:

- Milhões de brasileiros de baixa renda deixam o dinheiro na poupança, que paga pouco.

- Esse dinheiro barato é utilizado pelos bancos para financiar setores que têm alta capacidade de pagamento, inclusive os mais ricos.

O spread médio está acima de 20 pontos percentuais, segundo o Banco Central. Isso significa que, enquanto o banco paga quase nada ao poupador, cobra juros altíssimos de quem toma crédito.

O FGTS, por exemplo, foi sistematicamente transformado de uma poupança para a segurança do trabalhador em um produto financeiro.

Sob os governos de Temer e Bolsonaro, a liberação de saques e a permissão de empréstimos com garantia do fundo serviram para aumentar o volume de crédito e os lucros dos bancos, sempre colocando o interesse do mercado acima do objetivo original do fundo.

Crédito às custas do endividamento

É preciso ter em vista que, embora o acesso a cartões de crédito seja positivo quando se fala em inclusão financeira, seu potencial em aumentar o nível de endividamento não pode ser desconsiderado.

Uma pesquisa elaborada pelo próprio Banco Central em 2023 lembra que o maior acesso a cartões de crédito, embora positivo do ponto de vista da inclusão financeira, também merece atenção por seu potencial de aumentar o nível de endividamento das famílias.

“Quando o cliente deixa de pagar o valor total da fatura do cartão, o valor não pago se torna uma modalidade de empréstimo, chamada rotativo do cartão de crédito. Essa é uma das operações de crédito com maiores taxas de inadimplência e custo no mercado”, lembra a autoridade monetária.

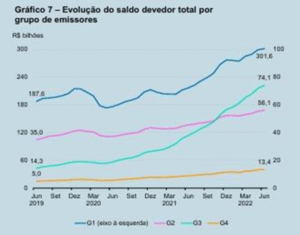

O gráfico abaixo mostra como o endividamento das pessoas físicas no cartão de crédito aumentou ao longo do período entre junho de 2019 e 2022 – sendo que o indicador mais expressivo fica com o salto de R$ 14,3 bilhões para R$ 74,1 bilhões no saldo devedor registrado pelas fintechs, tendo em vista a facilidade em se obter cartões de crédito por meio dos bancos eletrônicos em relação às instituições tradicionais.